市场推测:未来格局及波动趋向

6、7月是原油消费旺季。同时,国内也进入棚膜生产、备货的阶段。由于今年下游需求平淡,多数棚膜工厂暂无提前开工的意向。与此同时,石化库存和港口库存仍处于高位。进入8月后,受制于“去杠杆”以及进口压力,塑料市场有回调的可能。

步入9月后,在“金九银十”的牵引下,塑料市场将转入消费旺季,并持续至12月。一方面,入秋后气温渐降,膜类需求回升将带动PE价格;另一方面,10、11月通常是旺季中的小淡季。近年来,随着“双十一”的推广,网购快递高速发展,包装膜需求稳定增长。LLDPE也将继续反弹。

在全球聚乙烯增产周期下,到2019年初,随着前期装置复产、原料进口回升,供应端压力再度显现。而1-2月,一般处于春节前后,多数工厂放假,产量降至低点。届时,塑料市场也将回落。

一、行情回顾

本月,国内PE市场宽幅震荡。由于检修高峰已过,炼厂装置陆续重启,线性开工相应回升。受补库需求带动,LL一度震荡上行。进入中旬,部分石化试图调高报价,无奈终端市场买气不足。随着进口压力回升,塑料期货冲高回落。6月15日,中美次轮贸易战打响,国际油价大跌。因失去上游支撑,国内石化企业多降价销售,LL遭重创跌破8900元关口,创年内新低。月末,聚乙烯、塑料制品进口关税下调。同时,受油市走强提振,LLDPE反弹收涨。

【图1塑料指数日线】

数据来源:文华财经 国联期货研发部

二、原因分析

(一)、从宏观层面看

货币走向方面,以美国为首的西方世界已进入加息周期,全球主要央行的货币政策以收紧为主。6月13日,美联储再度如期加息,基准利率升至1.75-2%;并预计年内还将加息2次。在国内GDP预期调升后,美元便具备再度走强的内在基础。

6月15日,美国宣布对中国价值500亿美元的商品加征25%进口关税。不过,涉及聚乙烯等化工品加征关税的决定将另行公告。目前来看,中美贸易战对国内聚乙烯市场影响有限;相反,对美国聚乙烯供应商而言,部分美国货源将难以进入国内,其市场份额会受到严重影响。

今年,我国货币整体表现中性偏紧。当前,国内经济走弱,中美货币分化:美联储6月加息过后,央行选择再次降准。上半年,在“去杠杆”的背景下,社会融资渠道收紧,企业融资成本走高。若该政策持续推进,将不利于聚乙烯的备货及投机需求。如此,下半年塑料市场不会太好。

从美原油市场看,最新报价为73.67美元/桶。近期的大涨有两方面因素:1、因美国威胁盟友停止从伊朗进口原油,市场同时担心加拿大、利比亚的产能下降。2、据EIA最新数据显示,由于炼厂产能利用率提升,美国原油库存下降近1000万桶,降幅为近两年最大。

然而,不利的因素也存在两方面:1、沙特计划7月扩大原油产量至1100万桶/日,高于6月的1080万桶/日。2、眼下,全球贸易摩擦此起彼伏,忧虑情绪可能加剧国际油市震荡。

目前,宏观面多空交织。但随着美国驾驶高峰的到来,原油消费也将步入旺季。回调后的油市正步入上行通道,有望迎来阶段性上涨。因此,其强劲的走势将对塑料市场形成有力支撑。

(二)、从库存变化看

按照惯例,冬春之际,国内PE库存会迅速累积,并处在全年高位。这是为春季生产备货所致。然而,今年农膜旺季期间,集中采购迟迟未现,市场出货不畅。虽然下游时有补库,但这只是使库存发生转移,而非被需求消化。因此,传统的“金三银四”并未迎来“产销两旺”。

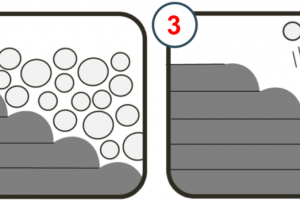

二季度通常是需求淡季,同时也是石化检修高峰。本以为,装置检修、停车可以缓解供应端压力;但是,因上游进口利润数目可观,国外货源在港口形成积压。而下游抵触高价原料,市场去库进度放缓,贸易商库存上涨。可见,库存仅是从上游转移到了中游,导致“显性库存隐性化”。

如图1所示。截至6月29日,国内石化库存66万吨,较端午节前减少3万吨;环比上周大幅下降13.6%。由于下游消费跟进缓慢,以随采随买为主,使得端午节期间累库较多。为促进库存消化,上游不得不降价抛售。月底,因完成考核需要,中游贸易商多让利出货。“去库存”由此加快。

当前,港口库存接近历史高位,且仍在上升。上周,聚乙烯港口库存45.4万吨,环比前一周增加3.96万吨。近期,低压、线性等货源集中到港。上游急于“去库存”,而下游需求平淡,造成货物滞留,港口库存上涨。进入7月,因聚乙烯关税下调生效,后市进口量仍有可能继续增长。

因此,在石化和港口库存均处高位的情况下,塑料市场难有很好的表现。

【图2国内石化库存】

数据来源:卓创资讯 国联期货研发部

(三)、从价差走势看

截止目前,各大销售区域均大幅下调了现货报价:华北LLDPE报价在9170-9350元/吨,华东LLDPE报价在9150-9300元/吨,华南LLDPE报价在9200-9300元/吨。

如图3所示。3月份以来,线性期货下跌较现货领先,呈持续贴水状。受进口高利润的刺激,大量聚乙烯到港。部分石化企业尝试挺价,但因库存消化缓慢、终端需求平淡,LLDPE现货价格走弱。二季度,石化检修增多,LLDPE开工一度降至低点。线性因此出现反弹,基差回落。

反观期市,近来油价大幅上扬,对下游塑料市场形成有力支撑。叠加棚膜旺季的预期,LL期货触底反弹。目前,华北7042市场价-主力合约已降至85元/吨。基差收窄,后市上涨可期!

【图3LLDPE价格及基差走势】

数据来源:Wind 国联期货研发部

如图4所示。可以看到,近期合约价格高于远期合约价格,且呈现出逐月递减之势。因此,LLDPE是一个典型的反向市场。之所以LL远月合约贴水,主要是因为:当前,全球正处于聚乙烯增产的大周期下!从国内来看,今年的地膜旺季未能如期兑现。临近三季度,随着进口预期回升,供应端压力走强。但传统棚膜旺季临近,供需矛盾会稍有缓解,期价会得到一定支撑。

【图4塑料近远月合约价格对比】

数据来源:Wind 国联期货研发部

(四)、从供应环境看

从上游角度看,当前,全国PE装置总开工率86.85%,LLDPE生产比例32.88%。就装置检修而言,下半年的石化检修通常少于上半年。今年亦是如此:从生产计划来看,今年下半年,新增装置有限,且投产时间已普遍推延至2019年初。

另外,从去年12月至今,随着环保整治加强,回料累计核准进口量仅为2.09万吨。后市进口将继续受限。同时,国内废塑料供应明显减少。所以,这在一定程度上增加了对国外新料的需求。

从上半年来看,LLDPE进口到港量大幅增加。这是供应压力走高的主要原因。进入下半年后,新的压力可能多来自北美。据了解,7月美国市场正稳步开工,上游装置开车后陆续投产。预计,最早在7-8月,北美新增产能或开始影响市场。因此,后期进口压力也将继续上升。

回顾2017年,美国对中国出口高压聚乙烯约15.5万吨,中国进口高压占比月6%;其中,多数为普通膜料,少数为专用料,以一般贸易为主。目前,国内LDPE库存高企,价格疲软。而美国高压货源主流价格为9200元/吨,市场对其采购热情一般。因此,市场可通过韩国、中东等货源补充。

再看中东市场,作为天然气原料之一的乙烷,若将其裂解生产乙烯,毛利将超过石脑油工艺的两倍。未来,随着此项裂解技术的完善,亚太地区(包括中国在内)的原料进口结构将发生转变,乙烯价格也将受到很大的影响。

(五)、从需求层面看

二季度通常是地膜淡季。因此,对于塑料的采购亦有所下降。2018年以来,由于过年晚及招工难,地膜集中生产期有所延长,下游需求释放也晚于往年。进入4月后,虽然新疆等地展开棉花播种,地膜需求一度反弹;但因自有资金偏紧,多数农户弃种地膜作物。市场由此出现“旺季不旺”。

以农膜产业为例,上周农膜开工率小升2个百分点至19%,仍处于低点。自2017年3月以来,全国各地区农作物价格普遍下跌。尽管农膜价格较去年变化不大,但生产成本增加,不断压缩种植利润,致使农户种植积极性不高。因此,种植利润的缩小是导致用膜减少的重要原因。

近年来,农作物产出效益的改变正在影响农户种植方向,也直接影响到部分区域的地膜需求。这也导致膜类订单量较去年同期略有下降。

进入三季度,需求端有望结束弱势状态。6-7月,棚膜生产启动。进入8月后,下游采购量放大,棚膜市场逐渐回暖,并于9-12月迎来产销旺季。届时,塑料市场将会有季节性反弹产生。

而在投机需求方面,考虑到“去杠杆”将持续推进,预计下半年社会融资仍会偏紧。而对于中小企业来说,融资成本也会升高。因此,这对于聚乙烯的备货或投机需求是不利的。

三、总结与后市展望

综合上面的论述,下面将分成三个阶段对未来演变进行推断:

6、7月是原油消费旺季。同时,国内也进入棚膜生产、备货的阶段。由于今年下游需求平淡,多数棚膜工厂暂无提前开工的意向。与此同时,石化库存和港口库存仍处于高位。短时间内,库存只是发生了转移,而并未被真正消化掉。可见,下游需求不佳,难以拉动消费。尽管有上游市场的支撑,但进入8月后,受制于“去杠杆”以及进口压力,塑料市场有回调的可能。

步入9月后,在“金九银十”的牵引下,塑料市场将转入消费旺季,并持续至12月。一方面,入秋后气温渐降,膜类需求回升将带动PE价格;另一方面,10、11月通常是旺季中的小淡季。近年来,随着“双十一”的推广,网购快递高速发展,包装膜需求稳定增长。LLDPE也将继续反弹。

在全球聚乙烯增产周期下,到2019年初,随着前期装置复产、原料进口回升,供应端压力再度显现。而1-2月,一般处于春节前后,多数工厂放假,产量降至低点。届时,塑料市场也将回落。

【图5:塑料指数(周线)走势构想图】

数据来源:文华财经 国联期货研发部

浙公网安备: 33028102000314号

浙公网安备: 33028102000314号