乙烷制乙烯发展潜力大。乙烯生产路线主要包括石脑油蒸汽热裂解、轻烃(乙烷、丙烷等)脱氢、(煤)甲醇制烯烃和乙醇脱水制乙烯等,其中乙烷制乙烯路线具备经济性强、投资小、盈利稳定性较高等优势。目前,轻烃(乙烷和丙烷等)路线在国内乙烯生产中占比仅16%,乙烷供给是制约我国原料轻质化发展的主要瓶颈。我们认为随着国内项目及配套储运设施建设的推进,以及VLEC运输能力的提升,乙烷脱氢制乙烯装置比例有望快速提升,发展潜力大。

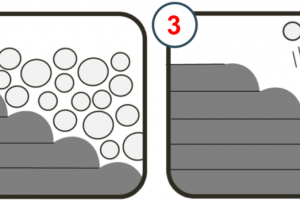

全球乙烯供需格局。2017年全球新增乙烯产能725万吨/年,总产能达1.69亿吨/年,装置开工率约91%;国内乙烯新增产能145万吨/年,总产能达2455.5万吨/年,同比增长6.3%,对外依存度不断提升(10.7%)。乙烯生产原料中,中东乙烷原料占比为67%,北美乙烷原料占比为52%;亚太和西欧主要以石脑油为原料,石脑油占比分别高达71%和70%。

全球乙烷制乙烯产能释放。中东乙烷路线产能释放较早,现增速放缓;美国产能迅速扩张,国际巨头陆续加入。据中石油经研院的数据,2017年全球乙烯原料中乙烷占比已提升至20%(2016年为17%)。据IHS预计,随着北美新增产能的释放,到2020年,在全球乙烯供应中,乙烷路线占比将在40%左右。

我国乙烷制乙烯有望迎来蓬勃发展期。中石化研发的CBL系列乙烷裂解炉工艺技术已在中石化部分炼厂得到应用。2016年,以乙烷为原料的20万吨/年产能裂解气体炉已在镇海炼化投产。目前,国内在建和规划的大型乙烷制乙烯及相关项目共11个,包括新浦烯烃、华泰盛富、卫星石化等公司项目正稳步推进中。

高油气价格比下乙烯-乙烷价差较大。乙烷制乙烯原料成本占比相对小,乙烷价格和油价相关性较弱。经回归分析,乙烯-乙烷价差与油气价格比具有正相关性,油气价格比大于10时,价差超过乙烯-石脑油价差。当油气价格比超过35时,乙烯-石脑油价差为负值。

油价升高,乙烷路线较石脑油路线盈利性更好。根据我们的测算,乙烷路线单吨利润与油价正相关,石脑油路线单吨利润与油价负相关,拟合优度(R2)分别为0.65和0.56。油价在58美元/桶以下时,石脑油路线利润高于乙烷路线;油价在58美元/桶以上时,乙烷路线单吨利润超过500美元;油价超过100美元/桶时石脑油路线几乎不能实现盈利,乙烷路线盈利将超过800美元/吨。

乙烷制乙烯路线竞争力较强,但国内发展尚需解决原料供应问题。乙烷制乙烯路线相对于甲醇(煤炭)、石脑油路线,在成本方面具备一定竞争优势。我国发展乙烷脱氢项目主要问题是乙烷原料长期供应的问题。我们认为随着乙烷贸易的发展,我国乙烷制乙烯将迎来广阔发展前景。

上市公司分析:总体来看,我国乙烯原料轻质化是未来发展方向。乙烷制乙烯装置具备投资小、盈利稳定性相对较高等优势。目前乙烷供应稳定性是制约我国原料轻质化发展的主要瓶颈,随着相关基础设施建设的推进,以及VLEC运输能力的提升,乙烷脱氢制乙烯装置比例有望快速提升。建议关注具备乙烷、丙烷脱氢布局龙头,未来有望在原料轻质化进程中受益的公司,包括卫星石化(乙烷制乙烯、丙烷脱氢)、万华化学(丙烷脱氢),以及具备资金、资源等优势的中国石化。

浙公网安备: 33028102000314号

浙公网安备: 33028102000314号